一、增值税

1.政策规定

根据财税[2016]36号第四十五条:

(一)纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。

取得索取销售款项凭据的当天,是指书面合同确定的付款日期;未签订书面合同或者书面合同未确定付款日期的,为服务、无形资产转让完成的当天或者不动产权属变更的当天。

(二)纳税人提供租赁服务采取预收款方式的,其纳税义务发生时间为收到预收款的当天。

2.总结

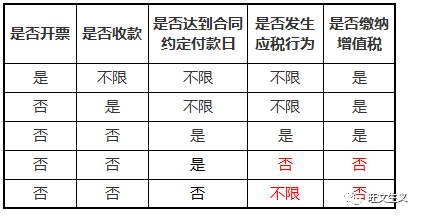

根据增值税以票控税的原则,可将增值税纳税义务时间顺序判断为:

开票日期>收款日期>合同约定付款日期。

即:

(1)先看是否开票,只要开票就需要缴纳增值税。

(2)如果未开票,看是否收款,只要收款就需要缴纳增值税。

(3)如果未开票、也未收款,看合同是否有约定付款日。只有达到合同约定付款日且已开始出租才需要缴纳增值税。

(4)如果未开票、未收款、同时也未签合同或合同未约定付款日的,在租赁期结束日才需要缴纳增值税。

针对上述1-3项可具体归类如下:

注意:在未开票的情况下:

(1)应税行为未发生,即使已达到合同约定付款日,也不需要缴纳增值税。

(2)原则上,未达到合同约定付款日的,即使应税行为已完成,也无需缴纳增值税。但该情况不符合一般市场交易规则,因此针对该合同付款条件需有合理解释。

3.举例

甲公司将自己开发的办公楼出租给乙公司,租期2022.1.1至2022.12.31。合同约定乙公司应于2021.12.1支付租金,最终乙公司于2022.3.1支付租金。则甲公司租金纳税义务时间判断如下:

(1)甲公司是否开票:否;

(2)甲公司是否收到预收款:否;(租期内才收款不属于预收)

(3)是否达到合同约定付款日:是;则需进一步判断发生应税行为时间。

(4)约定付款日是否发生应税行为:否。合同约定2021.12.1日付款,此时尚未起租,不产生增值税纳税义务。

(5)应税行为何时产生:2022.1.1。该日满足发生应税行为且达到合同约定付款日,因此本例中2022.1.1为纳税义务发生时间。

延伸1:

如果本例中未签合同,则取得索取销售款项凭据的条件不复存在。纳税义务时间为:发生应税行为并收讫销售款项的当天,即2022.3.1。

延伸2:

如果本例中未签合同,乙公司于2023.2.1才付款,则纳税义务时间如何定?

根据规定,未签订书面合同或者书面合同未确定付款日期的,为服务完成的当天。由于此时服务完成日早于付款日,因此纳税义务时间应为2022.12.31。

4.税筹点

(1)对于关联方租赁的,可延缓应付租金日期,以获取递延纳税资金效益;

(2)如果合同约定收款晚于租赁行为发生的(如年末一次收取当年租金),无需按权责发生制按月计提租金收入缴纳增值税,于约定收款日缴纳增值税即可。

但需注意应付租金日最好不晚于租赁结束日。如果应付租金日过分晚于租赁期结束日,即使原则上增值税也可按应付租金日计缴,但存在被税局认为不具有商业合理性而做出调整的风险。(本文来源:旺文生义)

二、所得税

1.政策依据

根据《企业所得税法实施条例》第十九条:

租金收入,按照合同约定的承租人应付租金的日期确认收入的实现。

2.总结

针对企业所得税,具体分以下两种判断:

(1)合同有约定付款日期的,以合同约定日期作为所得税纳税义务发生时间,确认租金收入。即使提前收到租金,也可不作为应税收入。亦无需按权责发生制计提租金收入。

(2)合同未约定付款日期的:可按权责发生制确认租金收入;

此外,对于租期跨年,且租金提前一次支付的,可在租赁期内均摊计税。

根据《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函[2010]79号):一、关于租金收入确认问题

如果交易合同或协议中规定租赁期限跨年度,且租金提前一次性支付的,根据《实施条例》第九条规定的收入与费用配比原则,出租人可对上述已确认的收入,在租赁期内,分期均匀计入相关年度收入。

3.税筹点

根据企业盈亏情况,合理确定租金付款日。

(1)如企业前盈后亏,可推迟租金收款日,延迟租金收入纳税义务时间。

(2)如企业存在即将到期未弥补亏损,则应尽量前移租金付款日,避免丧失弥补亏损机会。但同时需要提前缴纳增值税,以及关注承租方是否接受。

三、房产税

对于出租房屋建筑物的,还需考虑房产税的纳税义务时间。

1.政策规定

根据《关于房产税城镇土地使用税有关政策规定的通知》(国税发[2003]89号)规定:纳税人出租、出借房产,自交付出租、出借房产之次月起计征房产税。

2.总结

房产税的纳税义务起始时间为出租的次月。

但该规定只明确了房产税的纳税义务起点,未明确不同收租情况下具体何时缴纳房产税。

一般而言,支付租金有三种情况:

(1)按月支付租金;

(2)先付租金(如年初一次性收取当年租金);

(3)后附租金(如年末或次年再一次支付当年或上年租金);

根据《中华人民共和国房产税暂行条例》第七条规定:房产税按年征收、分期缴纳。纳税期限由省、自治区、直辖市人民政政府规定。

由此可见,房产税的纳税征管属地性较强,各省市不一致,具体需按当地规定。

实务中从租计征的,一般分为按月征收和按季度征收。

如果约定按月支付租金,则租金收入与纳税期限可匹配。即使季度申报房产税,也不受影响。但另外两种情况,何时缴纳房产税目前仍然存在争议。

各地口径及何时缴纳见后续分析:一次收取租金何时缴纳房产税?

四、印花税

1.政策规定

根据《印花税法》第十五条规定:印花税的纳税义务发生时间为纳税人书立应税凭证的当日。

2.总结

因此租金收入缴纳印花税的时间为签订租赁合同当日,与何时开票、付款无关。

以上系个人理解,只为拓广思维,不作为报税指引,如有错误,还望批评指正。

重点领域

虚开增值税发票刑事辩护 骗取出口退税刑事辩护 民商事案件涉税处理 税务渎职犯罪刑事辩护 逃税抗税刑事辩护重大疑难案件办理

重大涉税刑事案件申诉 税务处罚行政诉讼 税务处理案件申诉 房地产重大涉税案件处理 知识产权转让纳税筹划代理范围

案件委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 法学专家 智律网 屋连网QQ/微信号

1056606199